そんな方の疑問にお答えします。

本記事の内容

僕自身、海外FXを始めて20万円以上の利益が出ているので確定申告が必要となりました。

国内FXとは確定申告の区分などが違いますので、これから海外FXをやろうとしている人は確定申告のやり方を知っておいた方が良いですよ。

ちゃんと納税しないと後でバレて追加で課税されますので、しっかり確定申告しましょう。

さっそく、内容に入っていきますね。

海外FXの注意点

まず、自分が確定申告が必要になるのかどうかをチェックして、必要な場合は注意点に気をつけて確定申告をしましょう。

確定申告が必要な人

基本的には海外FXを行っている人は確定申告が必要です。

しかし、以下の条件に合致する人は確定申告が必要ないです。

ご自身の状態を確認してみてくださいね。

- 給与所得があって、海外FXを含む雑所得の合計が年間20万円以下

- 給与所得がなく、海外FXの所得が年間38万円以下

なお、この2つの条件にかかわらず、年間2,000万円以上の給与所得がある方や個人事業主の方は確定申告が必須ですので、ご注意ください。

確定申告時の注意点

以下の2つに注意してください。

- 利益を確定した金額に対して課税されること

- FXのためにかかった費用を計算すること

FXはポジションとして外貨を保有して、売買をすることによりその為替差分で利益を出していくものです。

そのため保有しているだけのポジションに対しては課税されません。

確定した売買の利益に対して課税されますので、注意してくださいね。

また、かかった費用は必ず計算しておいてください。

(詳しくは後ほどのパートで解説しています。)

確定申告時に費用を記載することで課税される所得を減らすことができるので、節税になります。

この際、レシートや領収書は必ず保存してくださいね。

(最大で7年間保存しておく義務がありますので、封筒などでまとめて整理しておくと楽ですよ。)

国内外FXの比較

| 海外FX (総合課税) | 国内FX (申告分離課税) | |

| 所得税 | 5〜45% | 15% |

| 住民税 | 10%+均等割 | 5%+均等割 |

| 損益通算 | できない | できる |

海外FXは給与所得と同じように総合課税(累進課税税度)で、所得が増えれば増えるほど課税金額が増えます。

一方、国内FXは海外FXに比べて申告分離課税となり、所得が増えるほど海外FXに比べて課税金額が少なくなります。

これは国内FX業者が、税務署に顧客の取引損益等を出していることから税制面で優遇されているためです。

しかも、単年で損失が出てしまった場合、3年間は繰越することができます。

例えば

「2019年に50万円の損失が出て2020年に100万円の利益が出せた場合」

について、2020年の課税所得を計算してみます。

国内FXであれば、2019年と2020年の損益を合計した50万円(-50万+100万=50万円)の利益が課税所得の対象となります。

海外FXだと、損益通算はできないので2020年の100万円が課税所得の対象となり、国内FXに比べて課税所得が2倍になります。

海外FXの確定申告

海外FXに絞って、確定申告の方法をご紹介します。

基本的な流れ

基本的な流れは以下の3つで、シンプルですよ。

- 取引履歴をダウンロード

- 確定申告サイトで確定申告書作成

- ネットで確定申告書を送信

1 取引履歴をダウンロード

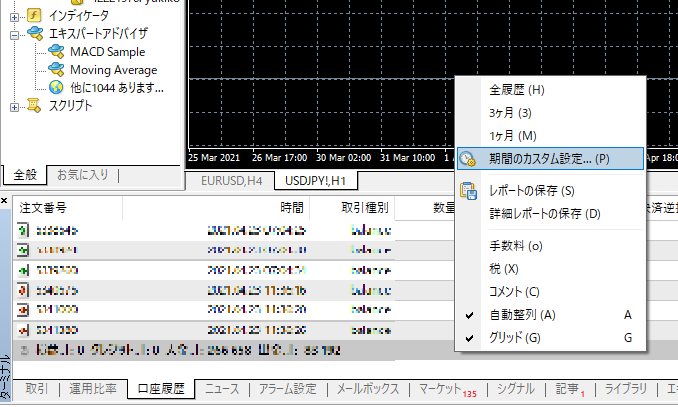

海外FXで利用されることが多いMT4の場合で説明します。

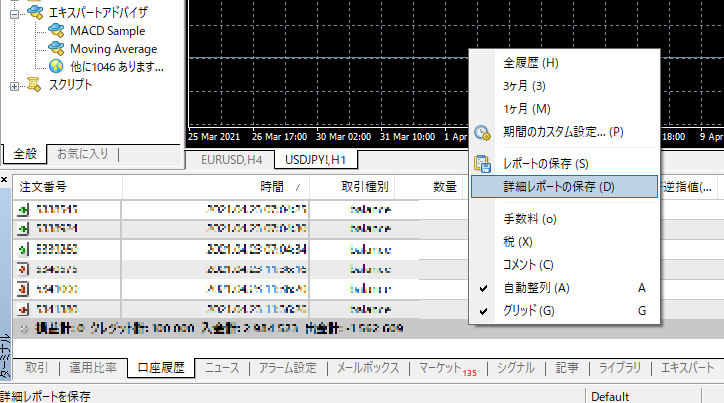

まず、トップ画面で「口座履歴」を右クリックをして、「期間のカスタム設定」を選択します。

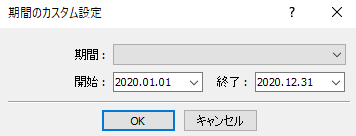

その後、確定申告する期間を選択します。(画像は、2020年の場合です。)

最後に、レポートを保存すれば完了です。

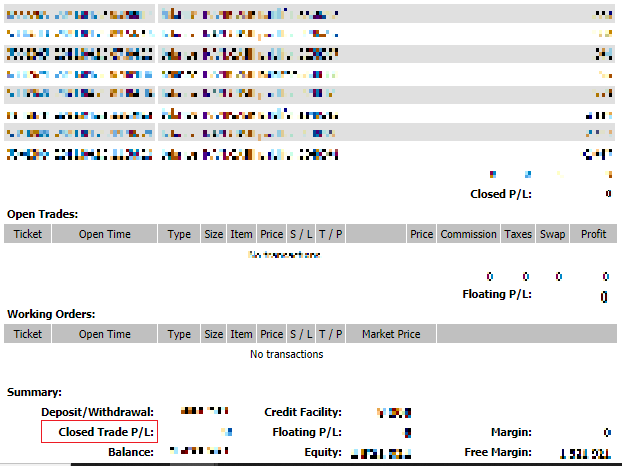

保存したレポート先で、確定申告で必要な項目は「Closed Trade P/L」と書いてあるところの金額です。

これが設定した期間の損益金額となります。

2 確定申告サイトで確定申告書作成

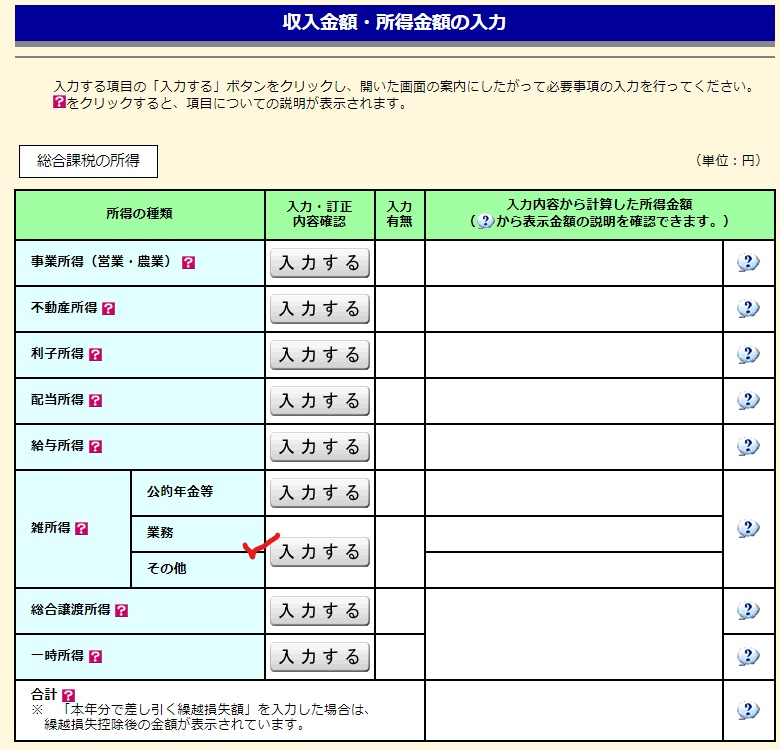

続いて、国税庁ホームページ「確定申告書等作成コーナー」から書類を作成していきます。

「作成開始」をクリックします。

作成する申告書の中で「所得税」をクリックします。

雑所得の「入力する」を選択します。

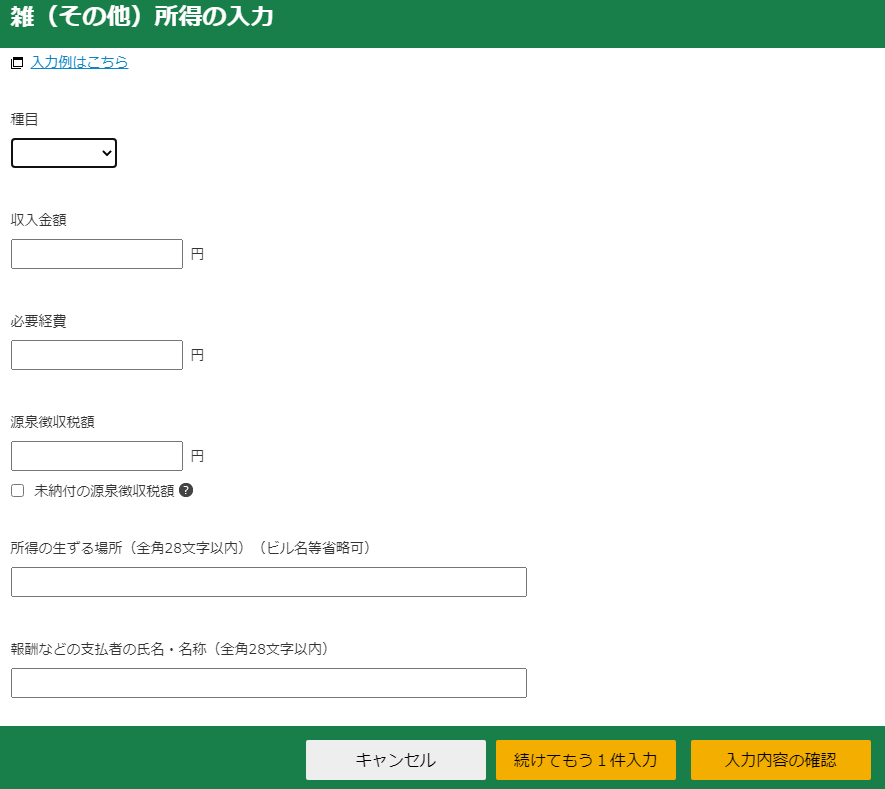

以下の入力欄のところで、ダウンロードした取引履歴の損益金額、経費などを入力すればOKです。

3 ネットで確定申告書を送信

その他の箇所は今回のブログでは紹介しませんが、実際には給与所得や各種控除などを全て入力します。

これらの入力が終われば、先ほどの「確定申告書等作成コーナー」からネットで書類を送信すれば確定申告は終了です。

ネットで確定申告を完結させるためには、マイナンバーカードとカードリーダーが必要ですので事前に準備しておいてくださいね。

紙でやると、間違えた場合の書き直しや手計算の手間がとてもかかるので、ネットの確定申告がおすすめです。

節税ポイント

せっかく出した利益から引かれてしまう税金はなんとか少なくしたいですよね。

「経費」をうまく計上することで、課税対象となる「所得」を減らせます。

その結果、経費を計上しない場合に比べて税金を少なくすることができますよ。

以下のシンプルな計算式によって、課税される所得が計算されますので。

所得=利益ー経費

以下、経費となり得る主なものですので、取引と共に経費を計算しておくクセをつけておくと良いですよ。

- FXセミナー

- 交通費*

- 通信費*

- FXに関する交流会、親睦会費用

- パソコンなどの設備費*

- 家賃や光熱費*

- 書籍*

- トレードツール

「*」マークが付いているものは、FXとして使っている割合のみが経費として計上できるので注意してくださいね。

客観的に説明できれば問題ないので、自分なりに計算をしておきましょう。

例えば、パソコンだと25%の割合で海外FX取引に使っているのであれば、購入金額の25%を経費として計算できます。

まとめ:海外FXの確定申告を理解しよう。

今回は海外FXの確定申告方法について記事にしました。

実際に僕自身も確定申告のことはよくわからずに始めてしまいました。

僕のように「とりあえず始めてみた」という方も、次のポイントを押さえておけば安心ですよ。

- 会社員の場合、雑所得が20万円以上になる人は必須

- 海外FXは給与所得などと合算される総合課税

- 海外FXの取引履歴をダウンロード

- 確定申告に利益と経費を記載

- 確定申告書を提出

こういった税金に関することは少しづつ勉強していくしかないです。

最初はメンドクサイと思いますが、一度覚えてしまえば翌年以降は繰り返しするのみですよ。

取引に集中できるよう、税金のことはサクッと勉強してしまいましょう。

今回は以上です。