今まで公務員として働いてきてお金について考える時間も少なかったな。

将来の年金も心配だし、資産運用を始めてみたいけど何から手をつけたら良いかわからない。

iDeCoって年金制度は聞いたことはあるけど、具体的にどんな制度なのか知りたい。

そんな方の疑問にお答えします。

本記事の内容

この記事を書いている僕は投資歴が約2年で、コツコツと資産を積み上げてる平凡な元公務員(会社員)です。

僕自身、iDeCoは公務員が対象者となってすぐに開始していますので、公務員の中では感度が高かったほうだと思っています。

実績も公開していますので、みなさんの参考になれば幸いです。

まずは、iDeCoの基本的なところからみていきましょう。

iDeCoとは?

iDeCo(イデコ)とは「個人型確定拠出年金」のことで、法律に基づいた私的年金の制度のことです。

簡単に言うと、国民年金のように国が年金を管理してくれるのでなく、自分自身で”私的”に年金を管理できる制度です。

なぜこのような制度ができたのかを自分なりに考えたのですが、ずばり日本の年金制度が公的な年金制度では保てなくなってきたのだと思っています。

人口減少と高齢化により、納税する労働者よりも年金を受け取る高齢者が多くなるので、当然でしょう。

「自分の将来に備えて自分で年金を確保してくださいね」という国からのメッセージだと捉えると良いのかなと思っています。

では、iDeCoの制度について説明しますね。

制度全般

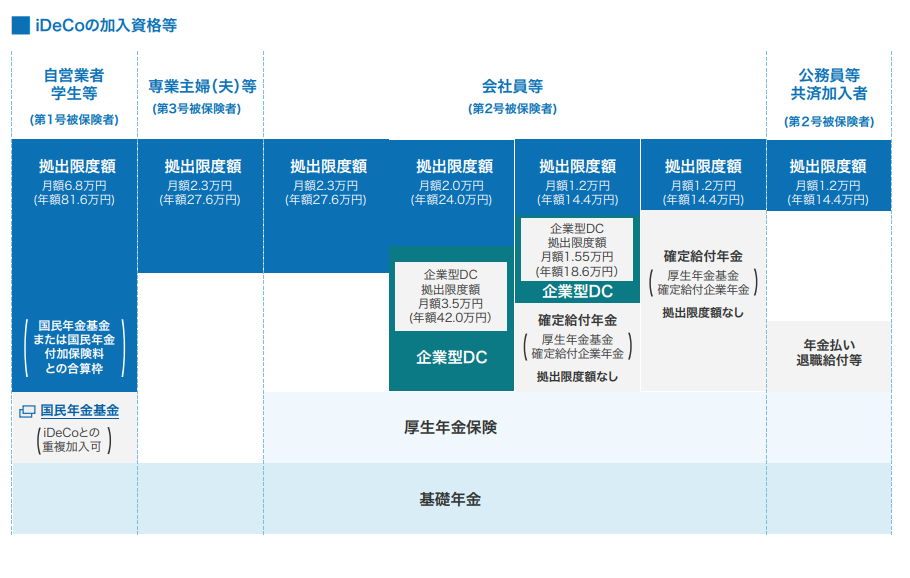

それぞれの国民年金の種別(第1~3号被保険者)によって、月額(年額)が異なります。

その拠出限度額の範囲内で、自分で投資先を選んで年金として積み立てていくものです。

運用を開始する際には、iDeCoを取扱っている金融機関で手続きをすることになります。

各社のHPなどで詳しい手続き方法は掲載されていますので、実際に開始する際はHPなどを参考にしてくださいね。

では実際のところ、どんなメリット・デメリットがあるのかが気になるところかと思います。

それぞれ見ていきましょう。

iDeCoのメリット

ずばり、以下の3点です。

- 拠出掛け金の全額が所得控除の対象

- 運用利益が全額非課税

- 受け取り時のお金が控除対象

1.拠出掛け金の全額が所得控除の対象

年末調整などで、保険料金を控除の欄に記載したことがある人は多いと思います。

同様にiDeCoで拠出したお金も年末調整で控除の欄に記載できます。

その結果、課税される所得が少なくなり、所得税と住民税が安くなります(つまり、節税ですね)。

ざっくり、限度額まで拠出していれば年間で数万円から十数万円程度の節税になります。

2.運用利益が全額非課税

資産運用をして利益が出た際には、通常は様々な税金がかかります。

株で利益を出した場合、利益額の約20%が税金として差し引かれることになります。

しかし、iDeCoを通じて発生した運用利益は全額が非課税となります。

本来、納税しなければならない約20%の税金がそのまま自分の手元に残ることになりますね。お得ですね!

3.受け取り時のお金が控除対象

年金を受け取る際には通常、税金がかかります。

一方で、iDeCoで年金を受け取る場合、限度はあるものの控除があります。

控除を行うことで支払うべき税金を軽減またはゼロにすることも可能です。

iDeCoのデメリット

一方でデメリットもあります。

- 原則、60才まで引き出し不可

- 運用しだいでは元本割れの可能性

- 手数料が発生

1.原則、60才まで引き出し不可

あくまでも年金ですので、貯金のようにいつでも引き出せるものではありません。

一度、拠出したら60才までは引き出すことができません。

しかし、途中で金額の変更はできるので、毎月の収入の中で無理のない範囲で拠出していれば問題ありませんね。

2.運用しだいでは元本割れの可能性

国民年金のように任せきりの年金ではなく、自分で運用先を選ぶことになりますので、拠出した金額を下回ってしまう可能性もあります。

逆を言えば、元本を上回ることもありますので、運用結果は自己責任になります。

世の中の経済をしっかりチェックしていれば、そこまでのリスクにはならないですね。

3.手数料が発生

運用開始時の手数料や毎月の口座管理費用が発生します。

ゼロにはできない部分ですので、手数料以上の運用利益が出せていなければマイナスになってしまいます。

月間で数百円程度ですが、数十年の拠出期間を考えるとバカにできませんね。

公務員がiDeCoを始めるべき

iDeCoの制度は2001から始まっていますが、公務員が対象となったのは2017年です。

なぜ公務員が対象となったのでしょうか?

僕は国がバックにいた公務員でさえも年金を保証できなくなったと思っています。

「公務員は退職金も沢山もらえて老後も安心して暮らせる」、そんな時代は終わってしまったと考えるのが自然ですね。

実際に以下のような事実もあります。

年金制度の改定

もともと公務員は「共済年金」という年金制度でしたが、2015年から共済年金はなくなり会社員と同じ「厚生年金」に一元化されました。

これは公務員と民間企業の会社員の格差をなくすためであって、結果的に公務員の年金が減額されることとなりました。

僕自身、こういった制度変更もよく理解していなかったため、この事実を知った時にはがっかりしました。

退職金の減少

さらに、退職金も年々減少しています。

国家公務員の場合、平成26年度の2,167万円から平成30年度2,068万円へと、約100万円の減少です。(内閣官房 退職手当の支給状況)

官民の格差は、民間企業の企業年金及び退職金の実態調査の内容を踏まえて見直されることになっています。

そのため、少子高齢化などで労働人口が減っていく日本においては企業の退職金も減少していき、公務員の退職金も将来的に減っていく可能性もあります。

僕(元公務員)のiDeCo運用と実績

自分の将来に対する不安を僕は2017年前後にぼんやりと考えていました。

年金をもらっていれば老後は安心できるのだろうか、不自由なく生きていけるのだろうか。

その時にニュースで知ったのが「iDeCoの加入範囲が公務員まで拡大されること」でした。

始めは何のことがわかりませんでしたが、自分で調べていくうちにこんなにお得な制度はやるしかない、と思いスタートしました。

運用開始から現在までの実績

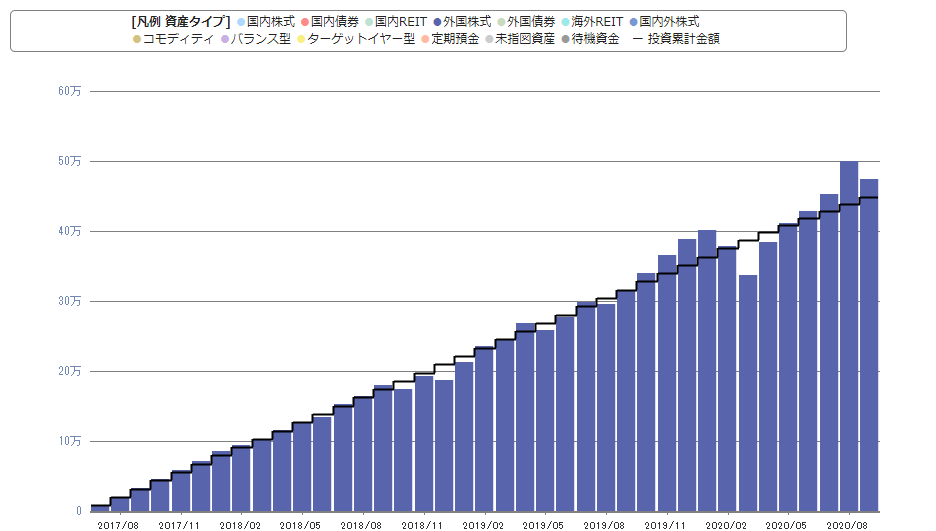

僕自身、2017年7月から実際の運用を開始しました。

それ以降の運用実績が以下のグラフです。

現在、手数料などを加味した実質利回りで+3.3%です。

銀行の金利と比べると、はるかに良い利回りですね。

僕自身、最初は投資先が適切に選べていなくほぼ利益はありませんでした。

しかし、自分で資産運用について学び始めた2019年以降は投資先を変更して概ね利益が出るようになりました。

(今年はコロナの影響をもろに受けましたが、回復してきています。)

やりながら学んでいきましたが、勉強になったので僕にとっては良かったです。

運用を始めるまでに情報集めで苦労

最初は

- どういった制度なのか

- 手続きはどうやったら良いのか

- 投資先は何が良いのか

など、全くわかっていないところから始まりました。

当時、お金に関わらない仕事をしていた公務員だったこともあり、お金についての知識はほとんどなく、情報集めに苦労しました。

ネットや本で基本的なことは独学でインプットしつつ、手続きなどを進めていました。

しかし、制度理解から運用開始までがひとつにまとまっていなかったので、バラバラになっている情報をかいつまんでいくことにストレスを感じましたね。

今回の記事で全ては記載しきれていませんが、まず最初に知っておくべきことは載せました。

みなさんから「結局バラバラなのかよ」とツッコミが入りそうですので、手続きと投資先についてざっくりと言うと

「手続きは金融機関のHPのやり方にならって進めて、投資先は米国株式インデックス(VTI)」

でOKです。

管理手数料無料のSBI証券で、まずは申込みしてみると良いですよ!

SBI証券 iDeCo細部の口座開設方法は、別記事で解説しますね。(内容が盛りだくさんになってしまいますので。)

まとめ:公務員だからこそiDeCoを始めて将来に備えよう。

今回は、僕の元公務員としての経験を踏まえて、iDeCoについて説明しました。

僕自身が始める時は公務員の同僚にiDeCoをやっている人はいませんでした。

(そもそiDeCoが公務員を対象した直後でしたのでw)

始めるべきかどうか、始めるとしたら何に投資するべきなのか、を全て自力で調べるのはかなり大変だった記憶があります。

この記事を読んでいる方にはそんな思いをしてもらいたくないです。

ぜひこの記事で理解したことを活かして、iDeCoをスタートしてみませんか。

さっそく口座開設したい方はこちらからどうぞ。管理手数料が無料ですよ!

ではまた次回。